白酒至暗時刻!如果歸來,哪些細分值得期待?

上峰突然要修改酒駕規則瞭,讓不少人開始討論白酒,也有些券商開始唱多白酒。

對於白酒還是有些思路可以值得思考。

跟分享某券商看多白酒的邏輯。

下跌原因

此次白酒股集體下跌,除瞭業績等原因,受整體消費市場疲軟影響明顯。

酒類消費調整新周期,疊加疫情導致的行業高庫存和價格倒掛,最終引起的酒類消費預期降低,引發瞭股價的下跌。

看多邏輯

2023年白酒以品牌高議價能力仍維持瞭較高景氣的業績增長,但渠道庫存的累加與銷售費用的擴大逐步凸顯,靜態庫存或者階段性庫存高企並不可怕,重要的是貨品流速,對應的是資金周轉與渠道信心。

大白話來說就是對2024年消費預期好轉的憧憬。

然後就是估值底,白酒(申萬)指數估值已回落至歷史較低水平,3/5/10年估值分位分別為0%/4.31%/35.03%,估值性價比逐漸凸顯。

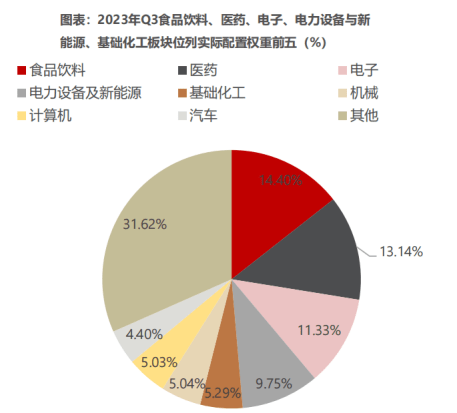

還有基金持倉,基金三季報顯示,食飲板塊持倉14.4%,板塊內白酒占比約74%,其中貴州茅臺、瀘州老窖、五糧液、山西汾酒、古井貢酒為前五大持倉,白酒基本是基金持倉中最大的。

這些邏輯結合在一起,就把白酒能夠想到的基本都推瞭個遍。

值得註意的

其實券商看好某個行業總是從宏觀憧憬,估值、持倉等角度去看,各位看官也別大驚小怪,自己懂就行。

不過對於白酒確實也應該可以開始慢慢跟蹤,但不是馬上就進場。

不是從基本面、宏觀面、技術面等角度,更多是從周期的輪回角度去看。

如果一個行業不會消失,相應的個股又不會退市,那麼跌慘瞭,跌疼瞭之後就是周期輪回的上漲,它不一定會回到之前高度,但至少會有上漲預期,比如之前的教育、遊戲等方向。

白酒是19年造勢,20年加速抱團,從交易的角度去看,距離上漲的高點已經跌瞭3年,這個3年很關鍵。

因為白酒的加速正好是趕上基金大幅增加的時間點,3年當時發行的基金都到瞭開放的時間瞭。

近期市場的一個傳聞0.6%的周贖回,雖然被某券商否定瞭,但不可不承認,連續跌瞭3年瞭,還是會有不少抱團的基民長痛不如短痛,割瞭瞭事。

從博弈角度,當市場帶血籌碼慢慢出清的時候,它就是一個新周期的開始。

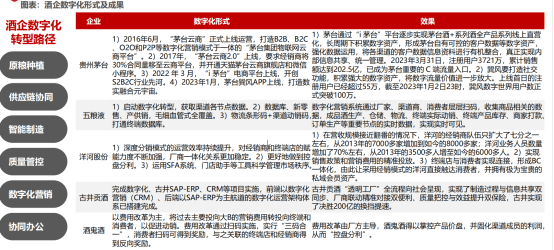

如果白酒真的卷土重來,那麼哪些值得去看,其實券商研報中還是有些方向可以看的,一個是基金抱團重倉方向,這些更多考慮的是指數方向,另一個角度是疊加科技改革的,換句話說隻要有科技方面的疊加,彈性會相對更強。